Pour les lecteurs pressés, les points clés :

> Le Télescope fait une pause estivale mais vous propose les points chauds à surveiller du coin de l’œil du bord de la piscine.

> L’été peut être le moment d’épisodes de volatilité, notamment parce que moins d’investisseurs sont actifs et que la liquidité des marchés baisse.

> A suivre notamment : le marché du travail américain, l’inflation dans les services, la BCE et les taux de défaut.

L’été approche et nous sommes comme vous : nous voulons profiter après une bonne année de travail ! Pour y parvenir, voici le guide des dossiers chauds à suivre du coin de l’œil ces prochaines semaines :

1 Le marché du travail américain

C’est là que se trouve la clé de la suite du cycle américain. Pour le moment, le secteur de la consommation tient la route grâce à une dynamique solide de l’emploi et des salaires. Si les données commencent à flancher, la récession deviendra quasi certaine et les taux d’intérêt rebaisseront substantiellement en anticipation d’un virage de la Fed.

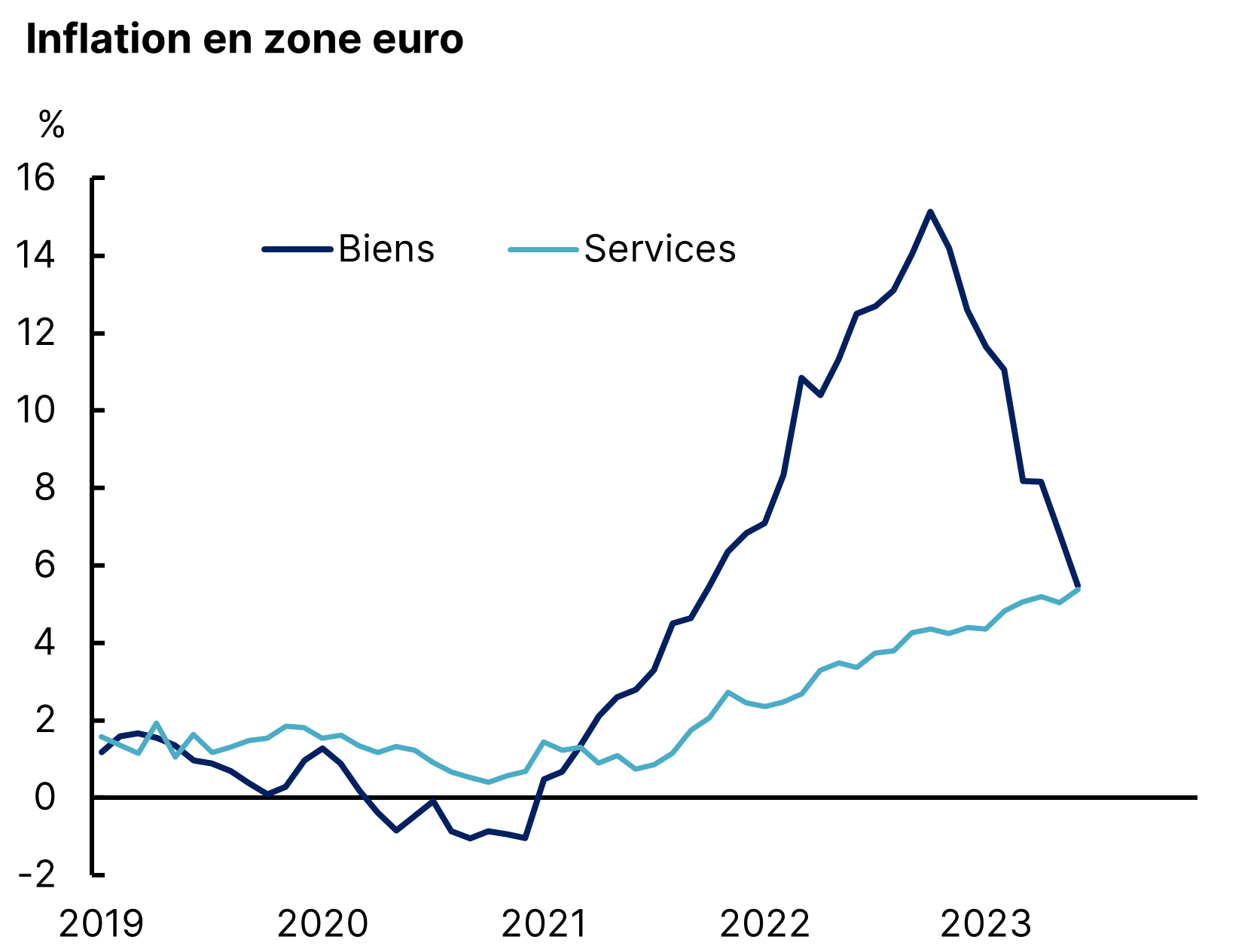

2 L’inflation dans les services

Le problème de l’inflation, c’est qu’une fois que la boîte de Pandore est ouverte, on ne se sait pas très bien la refermer. Alors que les prix baissent sur l’énergie, l’alimentaire et les biens, c’est surtout le secteur des services (qui compose l’essentiel du panier de ce que nous consommons) qui fait de la résistance. C’est ce qui se passera dans cette catégorie qui déterminera si l’inflation revient à 2% ou si elle persiste autour de 3-4%.

Divergence des composantes d’inflation

Source : Eurostat, Equinoxe – juillet 2023

3 La couleur du foulard de Christine Lagarde

A l’époque, c’était la cravate de Mario Draghi. Aujourd’hui, la couleur du foulard de la Présidente de la BCE le jour des réunions de la banque centrale est scrutée par les analystes pour induire la trajectoire des taux. Plus sérieusement, le message de la BCE a surpris lors du récent séminaire de Sintra au Portugal. Son analyse en un mot : l’emploi est dynamique parce que la productivité est faible et l’inflation restera forte plus longtemps que prévu. Pourrait-on ouvrir une décennie de taux d’intérêt à 4% ?

4 L’humeur de Xi Jinping

Il faut toujours regarder la Chine l’été car c’est la seule région clé qui n’est pas en congés. Or des inflexions sont à l’œuvre actuellement, comme évoqué dans le dernier Télescope. Les chiffres d’activité sont mauvais et la pression augmente sur la nouvelle équipe dirigeante pour relancer la machine à coup de crédit bancaire et de dépenses d’infrastructures. Sinon, c’est la « Japonisation » qui guette.

5 La température à Moscou

Pas de vacances non plus sur le front ukrainien, voire même l’inverse. Si les grandes manœuvres doivent avoir lieu avant l’hiver prochain, le temps ne semble plus jouer en faveur de la Russie puisque l’Ukraine refait très rapidement son retard dans l’armement, en nombre et en qualité, grâce au soutien occidental de plus en plus franc. Moscou a toujours un levier puissant : le blocage des exportations de céréales ukrainiennes. En attendant, le leader de Wagner Y. Prigojine est apparemment de retour en Russie. Décidément on ne comprend pas tout de ce qui se joue actuellement en Russie et la séquence n’est probablement pas close.

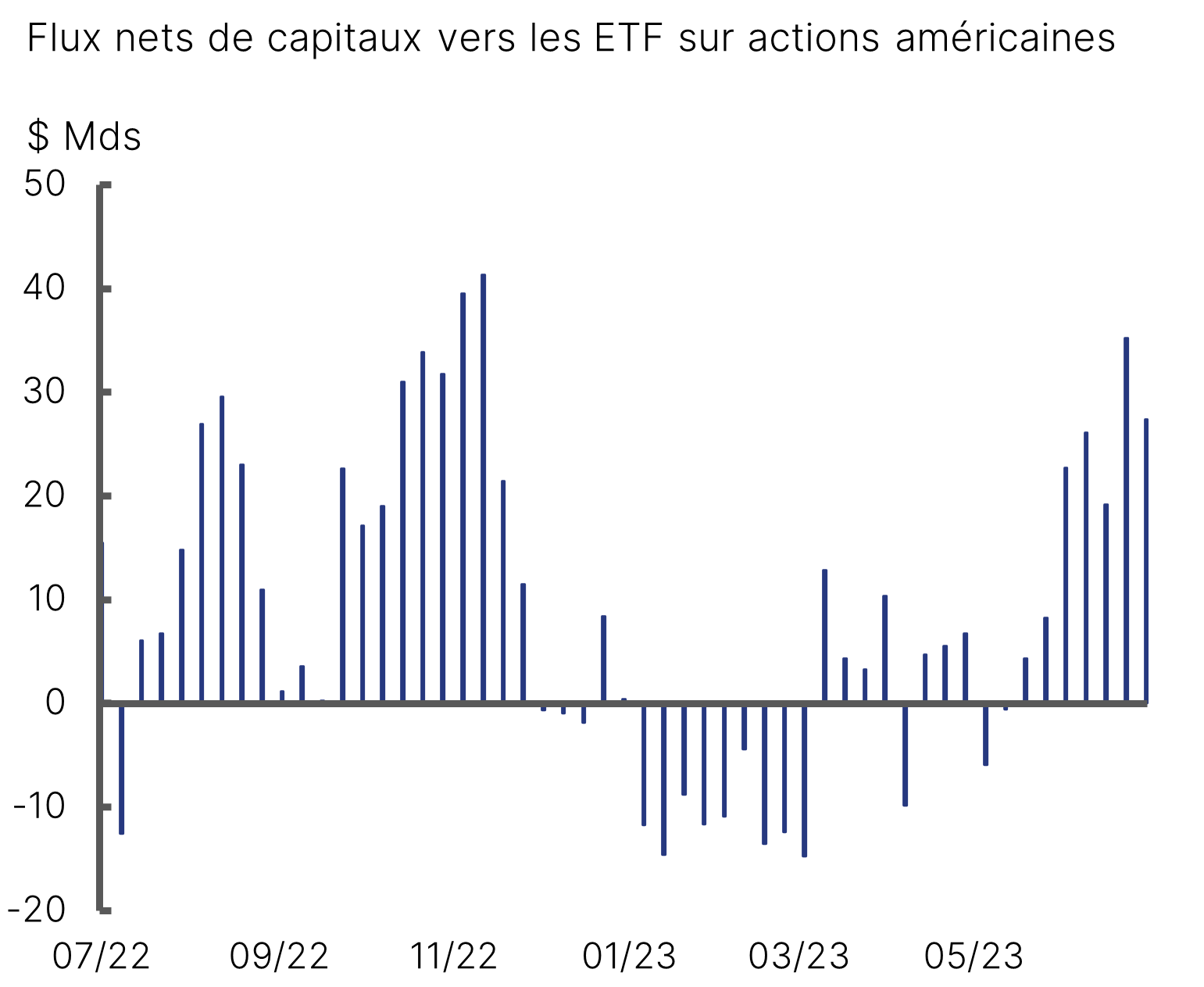

6 Les volumes sur les marchés actions

En été, la volatilité est parfois exacerbée par la faiblesse des volumes. Il y moins d’investisseurs actifs dans le marché et les traders laissent les stagiaires tenir la boutique. Cela peut amener à des journées comme celle d’hier, avec de fortes baisses sans raison claire. Cette tendance est d’autant plus probable que le marché est positionné de façon agressive. Et c’est le cas actuellement, avec beaucoup de capitaux de court-terme investis, notamment sur la Tech et les semi-conducteurs.

Beaucoup d’investisseurs tactiques sur les actions américaines

Source : Bloomberg, Equinoxe – juillet 2023

7 Les taux de défaut

Un autre point d’inflexion dans ce cycle sera la résistance des entreprises à la hausse des taux, et a contrario la hausse des défauts dans la suite de l’année et en 2024. Les agences de notations voient les taux de défaut monter autour de 5% vers la fin d’année, proportion similaire à 2020. Beaucoup d’entreprises se sont refinancées après le Covid pour des maturités de 5 ans donc la question va probablement s’étaler dans le temps. Le secteur à surveiller particulièrement est celui des prêts dans l’immobilier commercial aux Etats-Unis (les fameux « CRE loans »).

8 Suivre le fonds Solstice Sélection

Nous en parlions il y a quelques semaines, le fonds conseillé par Equinoxe et géré par Auris Gestion est maintenant live ! Il regroupe une sélection des meilleurs fonds disponibles en Europe sur toutes les classes d’actifs (actions, obligations, gestion alternative) pour une gestion flexible et diversifiée en un seul véhicule. Vous pouvez désormais le suivre sur Quantalys, le site de référence de gestion financière. Eté sans stress garanti !

Excellent été à tous et au plaisir de se retrouver à la rentrée !

L’équipe Equinoxe

Avertissement : Ce document est fourni exclusivement à titre d’information générale et ne constitue en aucun cas un conseil en investissements financiers, une recommandation ou une proposition d’achat ou de vente. Equinoxe ne saurait être tenu responsable des conséquences financières d’une décision prise sur la base de ces informations et vous invite à solliciter un conseil adapté et la documentation associée. Par ailleurs, les performances passées ne préjugent pas des performances futures.